17 de octubre de 2022 | 5:00 de la mañana

Los Fondos Cotizados en Bolsa (ETF, por sus siglas en inglés) son instrumentos que ganan relevancia dentro del Sistema Internacional de Cotizaciones (SIC); sin embargo, algunas medidas regulatorias vigentes limitan la oferta.

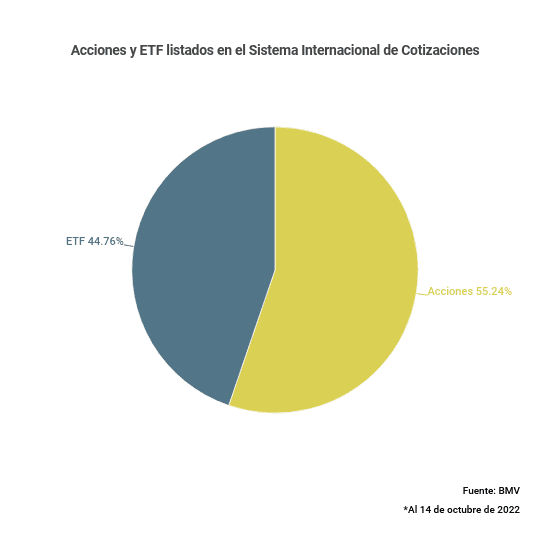

El SIC, también conocido como ‘mercado global’, registra 3.300 valores listados hasta el 14 de octubrede los cuales 1.823 son acciones de empresas y 1.477 ETF.

Así, los ETF representan el 44,75% del total de los valores del SICde acuerdo con datos de la Bolsa Mexicana de Valores (BMV).

Eso habla de la importancia que tienen los ETF. A nivel global ha crecido la sofisticación, estamos viendo que el crecimiento de los ETF ha sido exponencial

dijo José-Oriol Bosch, director general de la BMV, en la “Cumbre Anual de Índices y ETF en México: La Diversificación en un Clima Incierto” de S&P Dow Jones Indices.

Un ETF facilita al inversionista tener un portafolio diversificadoya que replican el comportamiento de un índice bursátil, materias primas, divisas, activos subyacentes y logaritmos matemáticos.

Tan solo en lo que va de 2022 han llegado 147 ETF al ‘mercado global’principalmente de instrumentos listados en las bolsas de Estados Unidos, Irlanda y Luxemburgo.

Lee también: BMV se encamina a su primera caída anual desde 2018, pero los analistas prevén una recuperación moderada

Ven oportunidades en la regulacion

Gestores de activos mencionaron que ven areas de oportunidad para mejorar la regulacion y así ampliar el abanico de alternativas para los inversionistas, tanto los institucionales como los minoristas o venta minorista.

Hay cosas que se tienen que hacer, sobre todo en temas de regulación, impositivos y de régimen de inversión. Me parece que se está trabajando en ello y llegaremos a un punto en donde se detona este mercado en México

expuso David Galarza Márquez, director general de Actinver.

En uno de los paneles de la cumbre de S&P Dow Jones Indices se habló de que la creación de ETF fraccionados en México tiene que estar en el radar de los reguladores para estar en linea con otros mercados.

Los ETF fraccionados permiten comprar solo una parte del Fondo, haciendo aún más accesible la adquisición del instrumentolo que beneficia a los inversionistas venta minorista.

Si queremos seguir empujando el mercado, las fracciones es uno de los aspectos más importantes que debemos considerar en el corto plazo

comentó Eduardo Carrillo Madero, director general de Finamex.

Te puede interesar: Aeroméxico ‘vuela’ cada vez más cerca de Nueva York en busca de impulsar sus acciones

Barreras fiscales y de creacion

En el aspecto fiscal, la regulación debe homologar el tratamiento que se le da a los activos que están integrados en los ETF, excepcional jaime lazarodirector general de gestión de activos de BBVA.

“No podemos crear vehículos mixtos porque los tratamientos fiscales pueden ser diferentes”, explicó.

Además, hay algunas barreras de entrada como las restricciones de tope para un participante en un ETFpues los inversionistas institucionales como las Administradoras de Fondos de Ahorro para el Retiro (Afores) están limitados.

Por ejemplo, si hay dos compradores interesados en un nuevo ETF, es posible que no pueda ser lanzado al mercado porque ninguno puede tener una posición significativa.

Dicha regulación se hizo pensando en el riesgo sistémico que puede implicar a un participante tener toda la exposición en un vehículo.

Eliminar ese tipo de topes, podría generar que nosotros con mayor facilidad pudiéramos desarrollar nuevos productos porque no necesitaríamos en la colocación tener tantos participantes

Dijo Lázaro.

No te pierdas: CNBV delega más labores de supervisión a bolsas con reforma al mercado de valores

Más de 10.000 ETF en el mundo

En la actualidad hay más de 10.000 ETF en el mundo con un valor aproximado de 9 trillones de dólares, de acuerdo con Vanguard. En 2003, por ejemplo, había apenas 276 instrumentos de este tipo.

Así, en el SIC se encuentran listados alrededor del 15% del total de ETF disponiblesaunque las expectativas de crecimiento hacia los próximos años son positivas.

Por clase de ETF, los especialistas señalaron que los relacionados con acciones de energia, infraestructura y bienes raicesademás de los que están ligados a materias primas tienen un mejor desempeño en un contexto de alta inflación como el actual.