Los consumidores han cambiado algunos patrones en la forma de administrar sus finanzas personales. La dinámica de los ingresos, las deudas y el ahorro son algunos de los comportamientos que se han transformado en función de las tendencias económicas.

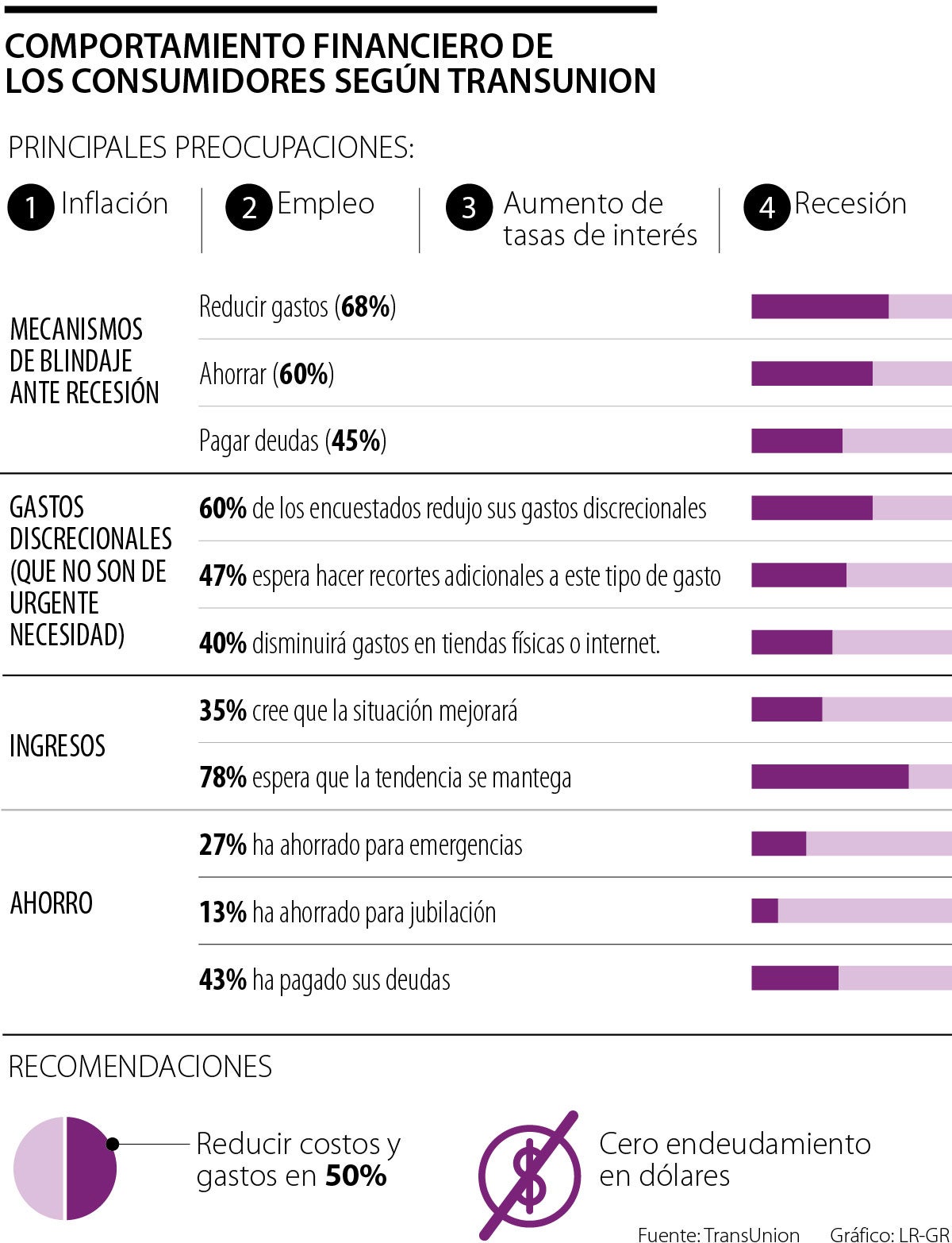

De hecho, un estudio de transunion revele que las principales preocupaciones de los consumidores para los próximos meses son la inflación, el empleo, el aumento de las tasas de interés y la recesión.

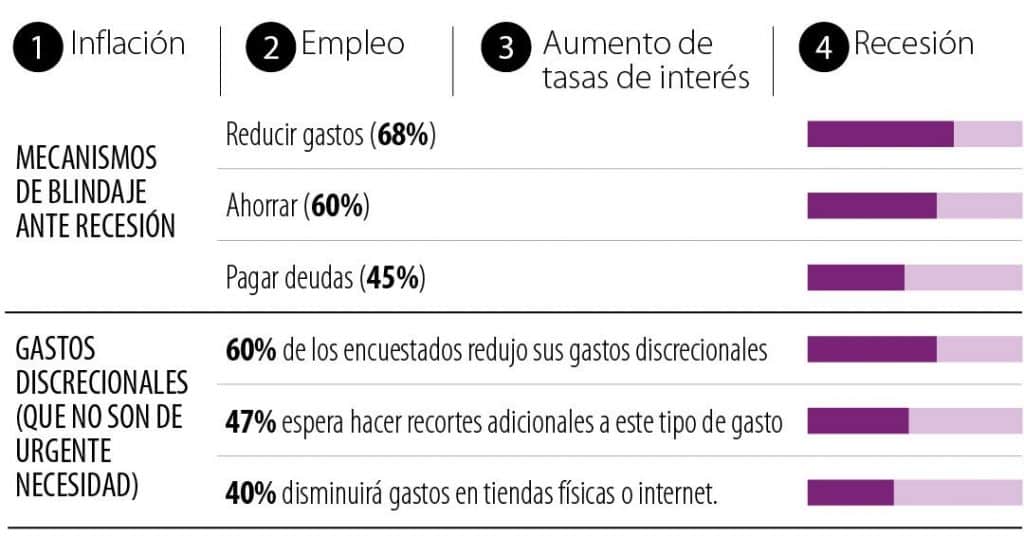

Ante este panorama, cerca del 43% de los colombianos se preparan para una posible recesión, a través de tres mecanismos principales: reducir gastos (68%), ahorrar (60%) y pagar deudas (45%).

En cuanto a los gastos, el 60% de los consumidores encuestados afirmó haber reducido el gasto discrecional en los últimos tres meses, aquellos que se usan para satisfacer necesidades personales. Mientras que 47% espera hacer recortes adicionales a este tipo de compras y 40% cree que sus gastos en compras físicas o por internet también disminuirán.

De acuerdo con Virginia Olivella, Gerente Senior de Investigaciones de TransUnion, “respecto a los ingresos de los hogares, el 35% de los encuestados aseguró que estos mejoraron y un 78% espera que esa tendencia se mantenga igual en los próximos doce meses. Estas respuestas positivas pueden tener fundamento en el porcentaje de consumidores que admitió haber comenzado un nuevo empleo o negocio”.

Durante ese mismo lapso, los hogares también parecen haber cambiado sus patrones para hacerle frente a las consecuencias de la inflación.

“Cerca del 82% de los consumidores característicos que están haciendo cambios de gasto debido a la inflación”, agrega Olivella.

Un 27% de los consumidores han ahorrado más para emergencias (frente a 23 % en el segundo), mientras que 13 % ahorró más para la jubilación (frente a 10% en el segundo trimestre), y 43% pago sus deudas más rápido (frente a 34% en el segundo trimestre).

Ante este panorama de recesión global, los expertos recomiendan sofisticar el manejo de las finanzas personales con modelos más dinámicos, con el fin de adaptarse a la nueva realidad de altas tasas, alta inflación y alto costo del dólar.

“No solo debemos tener un hábito de ahorro mensual de 10% de los ingresos netos: ahora, en estos tiempos de alta inflación, se deben redoblar esfuerzos y reducir en un 50% los costos y gastos mientras pasa la tormenta. Cero gastos de lujo para equilibrarse a la incertidumbre y la nueva realidad de rentabilidades negativas, así como cero endeudamiento en dólares: incluyendo cero gastos en moneda extranjera”, explica Diego Palencia, vicepresidente de investigaciones de Solidus Capital Banca de Inversión.

Para Wilson Triana, experto y consultor en bancas y seguros, “la mejor iniciativa de ahorro que las deben considerar familias responsablemente y que genera los mejores resultados es la disminución y control del gasto, más por el año 2023 que se avecina con grandes retos” . Concluyó diciendo que las deben tomar la mejor iniciativa de ahorro, que sea responsable y que genere los mejores resultados por la incertidumbre de 2023.