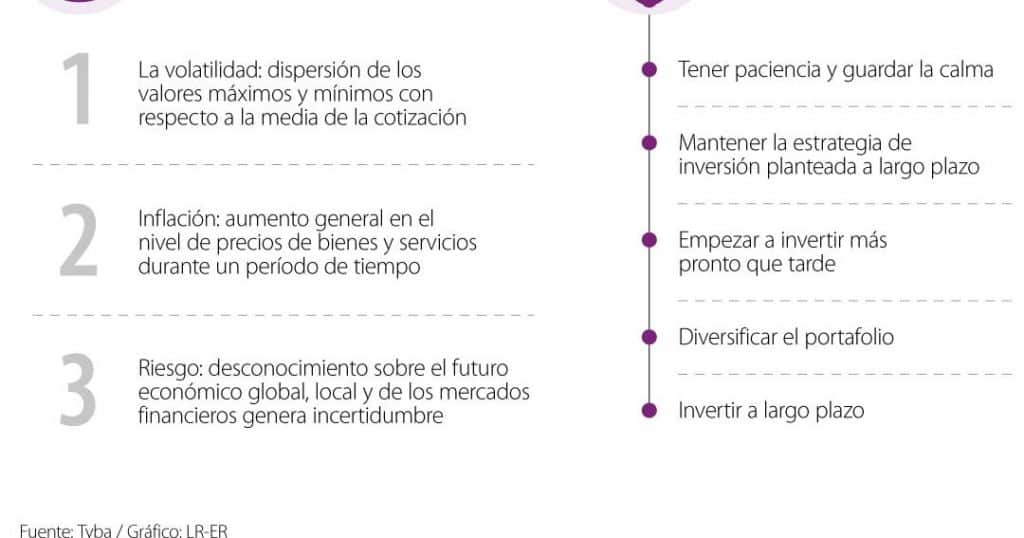

Cuando surja la idea de rentabilizar el dinero se debe de tener en cuenta claves previamente una serie de factores para invertir y conseguir multiplicar el capital. La volatilidad, la inflación y el riesgo, son algunas de las variables más importantes a considerar por cualquier inversor.

Estos tres indicadores dan un indicio del estado de salud de la economía y por el mismo hecho de ser inevitables requieren ser atendidos para minimizar su impacto en la operación. De modo, que identificarlos, tratarlos y enfrentarlos es una buena salida a la hora de intentar “sacar partido” durante una inversión.

“Si bien, el mundo ya ha pasado por diferentes crisis económicas, las personas, los sectores y especialmente las bolsas de valores han sido capaces de recuperarse y de seguir adelante. Por lo tanto, la mejor lección que deja el panorama actual, es que los inversionistas pueden anticiparse para conocer qué hacer en un momento de crisis, teniendo las herramientas y los conocimientos para afrontar estos ‘monstruos financieros’ que pueden aparecer en cualquier momento”, advirtió tyba.

A continuación un breve resumen sobre cada uno:

A menudo, el primer factor al que se enfrentan los inversionistas y casi que a lo que deben hacer un análisis de dos niveles es a la volatilidad que se define como “la dispersión de los valores máximos y mínimos con respecto a los medios de la cotización”, según Javier Niederleytner, profesor del máster en Bolsa y Mercados Financieros del IEB.

Esto significa que la volatilidad se aprovecha de las diferentes situaciones de incertidumbre del contexto global y local para cambiar bruscamente los precios de los activos financieros, desestabilizando los mercados y haciendo que no haya una tendencia clara. En la mayoría de los inversionistas, genera una falta de claridad de pensamiento y una necesidad irracional de retirar su dinero de la inversión.

Sin embargo, en la búsqueda por cubrir esa inestabilidad se recomienda tener paciencia y guardar la calma. “Lo importante es mantener la estrategia de inversión planteada a largo plazo y de igual forma ser constante. Además, cuando bajan los precios de los activos, esto significa que están más baratos, por lo tanto, si la capacidad del inversionista lo permite, podría ser un momento oportuno para ampliar el portafolio de inversión o la exposición a ciertos activos”, explica tyba, una app de inversiones digitales.

En la lista de aspectos a tener en cuenta a la hora de invertir también aparece la inflación entendida “como el aumento general en el nivel de precios de bienes y servicios durante un período de tiempo. Cuando el nivel general de precios sube, cada unidad monetaria de la economía en cuestión disminuyendo la capacidad para comprar bienes y servicios”, según Richard Campos , columnista de BBVA.

Esto indica que es un factor que no solo afecta el retorno de las utilidades, sino también las mismas finanzas personales puesto que le quita poder de compra al dinero, haciendo que cada día valga menos y por lo tanto sea más difícil hacerlo rendir.

El dato más reciente del Dane indica que en lo corrido del año, la inflación en Colombia llegó a doble dígito (10,08%) por lo que la expectativa de los analistas para final de año está en una media de 11,22%, con un nivel máximo de 12,02%. “Esto significa que las presiones alcistas sobre los precios de los bienes y servicios se conservarán durante los próximos meses en el país, siendo un factor que afecta tanto la economía nacional como los bolsillos de los colombianos”, señala tyba.

Sin embargo, como toda enfermedad tiene su cura, y aunque esta no es del todo certera, se recomienda “empezar a invertir más pronto que tarde, para que el tiempo y el interés compuesto sean los aliados clave para potenciar las futuras rentabilidades de las inversiones . Además, cabe recordar al reconocido físico Albert Einstein, quien en alguna oportunidad dijo que el interés compuesto es la fuerza más poderosa del Universo”, añade tyba.

Este listado concluye con la variable del riesgo. No existe inversión sin riesgo, pero algunos productos implican más riesgo que otros ya menudo juegan con las emociones de los inversionistas fortaleciendo su intranquilidad al tener un total desconocimiento sobre el futuro económico global, local y de los mercados financieros.

En este caso habrá que ver si las condiciones de riesgo son las mismas entre dos o más operaciones. De ser así, hay que optar por la inversión que genera más rentabilidad mientras que si las condiciones de rentabilidad son las mismas, hay que decidirse por la de menor riesgo.

El riesgo depende del inversor y su capacidad para asumirlo. Nadie invierte sus ahorros para perderlos. Es así como para minimizar el impacto de esta variable, no se debe “poner todos los huevos en la misma canasta”, sino, diversificar el portafolio para garantizar que si en alguno no hay resultados, otro producto pueda entrar a compensar esas pérdidas.

“Tener diferentes tipos de activos, exposición a diferentes regiones, países y temáticas, lo cual ayudará a gestionar y mitigar los riesgos asociados a las inversiones”, recomienda tyba.

También es ideal invertir a largo plazo. Por lo general, todos los mercados son cíclicos, es decir que hay períodos en los que están en alza y en otros están de caída. Sin embargo a largo plazo, la ciclidad de los mercados queda en segundo plano.